Cos'è un processo di fusione e acquisizione?

L'espressione fusioni e acquisizioni si riferisce al consolidamento di più entità aziendali e attività attraverso una serie di transazioni finanziarie. Il processo di fusione e acquisizione comprende tutte le fasi coinvolte nella fusione o nell'acquisizione di un'azienda, dall'inizio alla fine. Sono incluse tutte le attività di pianificazione, ricerca, due diligence, chiusura e implementazione, che discuteremo in modo approfondito in questo articolo.

Motivazioni e considerazioni per un accordo di fusione e acquisizione

Le aziende scelgono di perseguire una fusione o un'acquisizione per una serie di motivi: più comunemente per sfruttare economie di portata o di scala, per diversificare, per trasferire risorse o per effettuare la vendita incrociata di un prodotto o un servizio diverso a un cliente esistente. Altre motivazioni includono l'unione di prodotti comuni (che spesso sono presenti in mercati diversi), l'acquisizione di quote di mercato o, nel caso di fusioni e acquisizioni internazionali, l'ingresso in un mercato estero.

Per ulteriori informazioni sulle motivazioni e le strategie alla base di fusioni e acquisizioni, leggi questo articolo.

Considerazioni per l'esecuzione di fusioni e acquisizioni

Devi prendere in considerazione molti fattori quando decidi non solo se perseguire una fusione o un'acquisizione, ma anche come portarla avanti. Una fusione o acquisizione può essere un processo estremamente laborioso e complesso, quindi assicurati di dedicare tempo e risorse adeguate a esplorare quanto segue:

- Finanziamento dell'affare: perseguirai un'operazione di azioni o asset? Inoltre, pensa ai costi aggiuntivi, come le implicazioni fiscali (che variano in base al tipo di operazione perseguita), le spese in conto capitale, i rapporti comparativi e i costi di sostituzione.

- Concorrenti offerenti: in qualità di acquirente, non dare per scontato che tu sia l'unica parte interessata all'azienda target. Come azienda target, dovresti esplorare più offerte piuttosto che accettare la prima opzione.

- Data di chiusura dell'obiettivo: tieni a mente la tua timeline ideale. L'accordo richiederà inevitabilmente più tempo di quanto previsto, ma il monitoraggio rispetto a una programmazione generale può aiutare ad accelerare i processi e limitare lo stallo. Ogni parte deve essere a conoscenza anche della timeline dell'altra.

- Condizioni di mercato: le forze esterne, come le tendenze del mercato del prodotto (o dell'economia più in generale), influenzeranno senza dubbio il successo di una fusione o di un'acquisizione. Dedica del tempo alle previsioni su prodotti e mercato, e consulta esperti esterni quando necessario per migliorare le tue possibilità di portare a termine un affare utile e finanziariamente valido.

- Aspetti legali: comprendi le leggi aziendali e antitrust pertinenti, nonché le normative sui titoli, quando gestisci un'operazione di fusione o acquisizione. Inoltre, tieni presente eventuali contratti di esclusività durante il processo.

Quanto dura il processo di fusione e acquisizione?

La durata del processo di fusione e acquisizione può richiedere da sei mesi a diversi anni, a seconda della complessità dell'operazione. Anche se può essere utile redigere una timeline e indicare una data di chiusura a scopo di monitoraggio, tieni presente che i ritardi sono inevitabili, quindi bisognerà prepararsi ai cambiamenti.

Ruoli e responsabilità nel processo di fusione e acquisizione

La maggior parte delle fusioni e acquisizioni comporta l'intervento una lista standard di persone. Di seguito è riportato un elenco dei ruoli e delle responsabilità critiche in un tipico accordo di fusione e acquisizione.

- CEO: in definitiva, il CEO (o amministratore delegato) firma l'accordo ed è responsabile della decisione in base a rischi e vantaggi dimostrati.

- CFO: il CFO è probabilmente uno degli attori più critici in qualsiasi accordo di fusione e acquisizione. Il CFO è infatti responsabile della valutazione dei rischi finanziari, delle responsabilità e dei vantaggi dell'affare, della gestione del processo di due diligence e della comunicazione di queste informazioni al CEO.

- Consulente esterno: molte aziende coinvolgono un consulente terzo per aiutare nei processi di due diligence e valutazione. Una valutazione esterna può rimuovere qualsiasi pregiudizio emotivo dall'equazione, in modo da poter affrontare i numeri in modo obiettivo.

- Investment banker: nelle fusioni e acquisizioni, gli investment banker agiscono come consulenti finanziari e rappresentano l'acquirente o il venditore durante il processo.

- Personale legale: la maggior parte delle aziende cerca un aiuto legale esterno per guidarle durante la trattativa e assicurarsi che rispettino tutti i parametri legali.

I vantaggi di una fusione e acquisizione

Quando esegui una fusione o un'acquisizione in modo strategico e intelligente, essa migliorerà la posizione competitiva della tua azienda sul mercato e il suo credito finanziario. Inoltre, una fusione e acquisizione consente di migliorare le relazioni commerciali, ampliare l'offerta di prodotti e servizi, aumentare il riconoscimento del marchio e aumentare la capacità a costi inferiori.

Quali sono i passaggi di un processo di fusione e acquisizione?

In questa sezione, ti guideremo attraverso le fasi critiche del processo di fusione e acquisizione per entrambe le parti: acquisto e vendita.

Per ulteriori informazioni sul processo di fusione e acquisizione, in questo articolo troverai 20 dei modelli di fusione e acquisizione più utili, dalla pianificazione, alla valutazione, fino all'integrazione.

Passaggi sul lato acquisto di una fusione e acquisizione

- Sviluppa una strategia di acquisizione. La prima cosa che un acquirente deve fare è pianificare come perseguirà un'acquisizione. Definisci ciò che speri di realizzare acquistando un'altra azienda e prendi in considerazione le attuali condizioni di mercato, la tua posizione finanziaria e le previsioni future.

- Imposta i criteri di ricerca di fusione e acquisizione. Una volta definiti i tuoi obiettivi di fusione e acquisizione, crea un profilo della tua fusione o acquisizione ideale. Cosa dovrebbe fornire questa azienda? Considera le dimensioni dell'azienda, la posizione finanziaria (margini di profitto), i prodotti o i servizi offerti, la base di clienti, la cultura e qualsiasi altro fattore pertinente alla tua posizione di acquirente. Esaminerai ulteriormente tutti questi fattori durante le fasi di valutazione e due diligence, ma è importante stabilire criteri generali all'inizio, in modo da non perdere tempo a intrattenere candidati non ottimali.

- Ricerca potenziali aziende target. Dopo aver impostato i criteri, puoi iniziare la ricerca delle aziende ideali. In questa fase, con le informazioni disponibili, è necessario eseguire una breve valutazione delle potenziali aziende target.

- Inizia la pianificazione dell'acquisizione. Ora è il momento di stabilire un contatto iniziale con i tuoi candidati (in genere solo uno o due). In qualità di acquirente, è necessario inviare una lettera di intenti o teaser, in cui si esprime l'interesse a perseguire una fusione o un'acquisizione e fornire una sintesi dell'affare proposto. A questo punto, qualsiasi proposta dovrebbe essere molto generica, in quanto è soggetta a modifiche. Oltre a dare il via alla conversazione con l'azienda target, l'invio di una lettera di intenti è anche un buon modo per ottenere maggiori informazioni che utilizzerai nella valutazione.

- Conduci la valutazione. Questa è una delle fasi più critiche del processo di fusione e acquisizione. Qui, l'azienda target fornisce all'acquirente informazioni importanti sulla sua attività, in particolare i dati finanziari, in modo che l'acquirente possa valutarne il valore, sia come azienda indipendente che come potenziale fusione o acquisizione. Oltre all'analisi finanziaria, è necessario considerare l'adattamento culturale, le condizioni esterne che potrebbero influire sul successo dell'accordo, i tempi e altre forme di sinergia. Idealmente, dovresti produrre più modelli di valutazione che possano aiutarti a decidere se perseguire o meno un accordo. È comune assumere consulenti esterni per eseguire o aiutare con la valutazione.

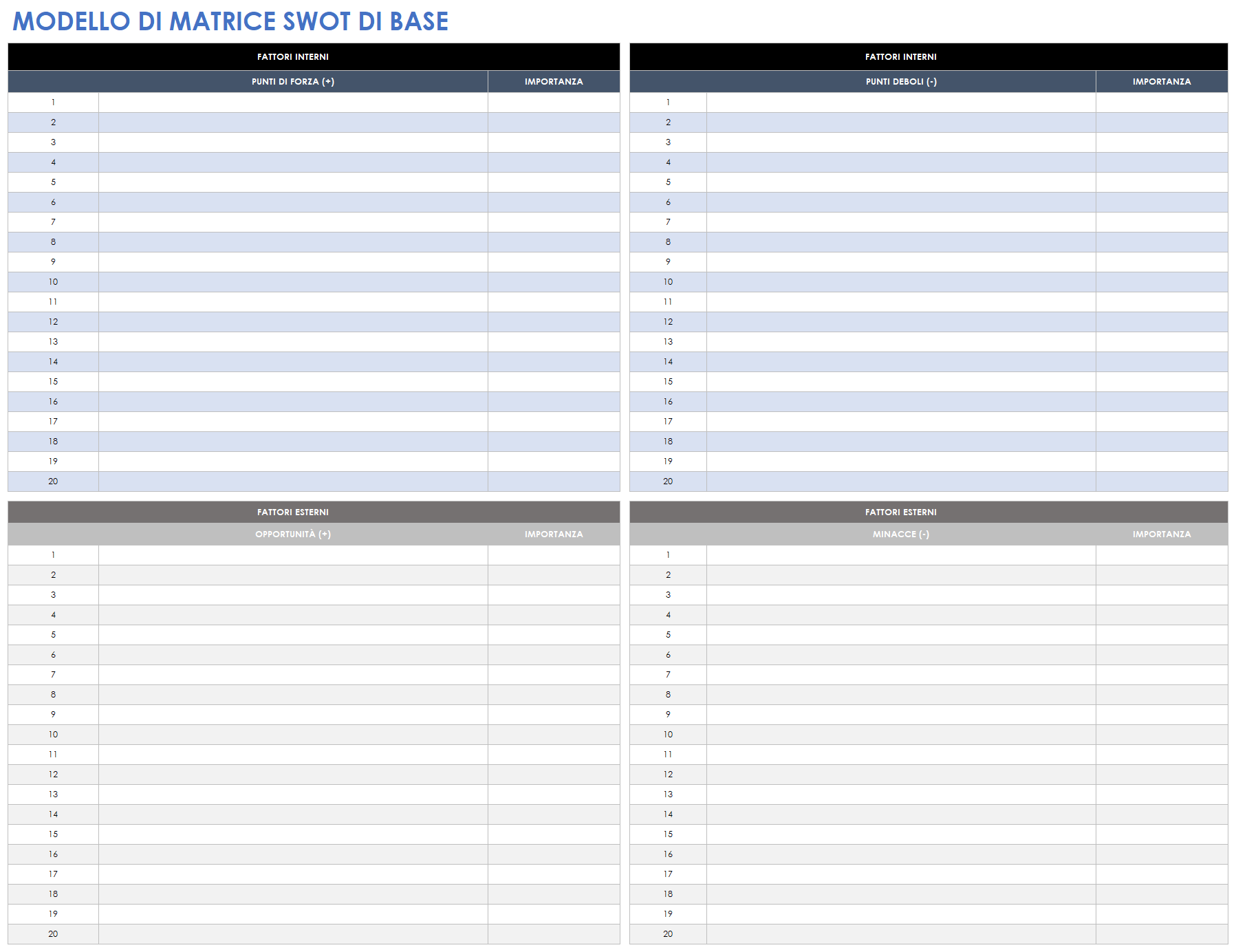

Potresti anche prendere in considerazione l'esecuzione di un'analisi SWOT (punti di forza, debolezza, opportunità e minacce) per l'azienda target. Utilizza il modello base di analisi SWOT che ti offriamo di seguito per documentare tutti i fattori che influenzano la tua decisione e trova qui modelli di analisi SWOT più personalizzati.

Scarica il modello base di matrice SWOT

- Negozia e firma l'accordo. Questo è il punto in cui si prende una decisione. Utilizza i prodotti dei tuoi modelli di valutazione per creare un accordo iniziale, quindi presentalo all'azienda target. Successivamente, entrerai in un periodo di trattative; l'accordo viene finalizzato una volta che entrambe le parti l'hanno accettato e firmato.

- Esegui la due diligence. Nelle fusioni e acquisizioni, per due diligence si intendono le valutazioni eseguite per garantire che ogni dettaglio sia in ordine prima di finalizzare una transazione. In questa fase, l'acquirente dovrebbe creare modelli finanziari e analisi operative, oltre a valutare la compatibilità culturale tra le due aziende. La lettera di intenti dovrebbe fornire una base per la tempistica della due diligence (in genere 30-60 giorni), ma la programmazione varia a seconda dell'azienda. Per iniziare, consulta questo elenco completo di modelli gratuiti di due diligence.

- Crea contratti di acquisto e vendita. Una volta completata la due diligence, a condizione che non siano stati scoperti problemi importanti, si scrivono i contratti finali di acquisto e vendita, incluso il tipo di contratto di acquisto che si sta stipulando (ad esempio, una vendita di azioni o attività). Una volta che tutte le parti interessate firmano questi contratti, l'affare è considerato concluso.

- Crea la strategia di finanziamento finale. Anche se a questo punto avrai già condotto un'analisi e creato una strategia finanziaria, potresti comunque dover apportare delle modifiche al momento della firma dei contratti finali di acquisto e vendita.

- Inizia l'integrazione. Una volta completata l'operazione, puoi iniziare il lavoro di integrazione delle due aziende. Ciò richiede pianificazione su tutti i fronti: finanze, struttura organizzativa, ruoli e responsabilità, cultura, ecc., ed è uno sforzo continuo che dovrai monitorare e valutare continuamente per molti mesi (e anche anni) a venire.

Passaggi sul lato vendita di una fusione e acquisizione

Aiuta a organizzare i processi di vendita in fasi più ampie:

Fase uno: preparare la vendita

- Definisci la strategia. In qualità di venditore, devi conoscere i tuoi obiettivi quando entri in una potenziale vendita, anche se non verrai acquisito. Il team esecutivo, insieme a qualsiasi consulente esterno sollecitato, deve definire gli obiettivi per perseguire una vendita e identificare i tuoi acquirenti ideali (o le qualità dell'acquirente). Sii realistico e consenti alle decisioni finanziarie e di mercato della tua azienda di contribuire a guidare la tua strategia.

- Compila i materiali. Una volta che ti sei impegnato a perseguire una vendita, devi creare un kit completo che presenti formalmente la tua azienda ai potenziali acquirenti. Se lavori con degli investment banker sulla vendita, essi prepareranno un memorandum di informazioni riservate (confidential information memorandum, CIM), un documento di oltre 50 pagine che include informazioni sulle finanze, sulla posizione di mercato e sui prodotti e servizi della tua azienda. Un CIM è anche chiamato memorandum di offerta o memorandum informativo. Un volta redatto, puoi estrarre informazioni dal CIM per creare documenti più brevi, come un teaser, materiali di marketing o un piano di marketing esecutivo, che puoi condividere con i potenziali acquirenti.

Fase due: organizzare le gare d'appalto

- Contatta gli acquirenti. Questo può accadere in due modi: l'acquirente ti contatta o tu contatti lui. Sii strategico riguardo a chi selezioni: naturalmente, vuoi metterti in contatto con più di un potenziale acquirente, ma non esagerare e non perdere tempo con candidati improbabili.

- Ricevi le offerte di avvio. Una volta che hai preso un contatto iniziale e i potenziali acquirenti hanno esaminato i tuoi materiali, inizierai a ricevere le offerte. Non accontentarti della prima offerta e comprendi con attenzione quali informazioni più approfondite fornire agli offerenti a questo punto.

- Incontra gli offerenti interessati. Conduci riunioni di gestione con gli offerenti interessati per saperne di più sulle intenzioni, le esigenze e le offerte proposte di queste aziende.

- Ricevi la lettera di intenti: gli offerenti ancora interessati ti invieranno una lettera di intenti, in cui espliciteranno il proprio interesse a perseguire una fusione o acquisizione e forniranno un riepilogo dell'offerta proposta. Potresti ricevere più lettere di intento da più offerenti.

Fase tre: negozia

- Negozia con tutti gli acquirenti che presentano offerte. Una volta ricevute le offerte da tutte le aziende interessate, negozia. Fai riferimento all'intento strategico delineato all'inizio del processo e richiedi consulenze esterne. Inoltre, a questo punto, se procedi con una trattativa, assicurati di essere in possesso di tutte le informazioni finanziarie disponibili.

- Redigi il contratto definitivo. Acquirenti e venditori lavorano insieme per redigere un accordo finale.

- Stipula un contratto di esclusività. Ora sei vincolato a un accordo esclusivo con l'acquirente: non puoi perseguire ulteriori trattative o sollecitare l'interesse di altri potenziali acquirenti.

- Facilita la due diligence dell'acquirente. L'acquirente può richiedere più di due mesi per completare le valutazioni di due diligence, ma tu, in qualità di venditore, puoi accelerare il processo. Prepara tutta la documentazione in anticipo e rimani in stretto contatto durante il processo, in modo da poter gestire rapidamente i problemi man mano che si presentano.

- Ottieni l'approvazione finale del consiglio di amministrazione. Quando l'acquirente ha completato la due diligence e intende procedere, sollecita l'approvazione finale del consiglio di amministrazione.

- Firma il contratto definitivo. Una volta firmato il contratto definitivo, l'affare è concluso: la tua azienda ha effettuato una fusione con un'altra o è stata da essa acquisita, e ha inizio l'integrazione.

Cos'è una lettera di processo di fusione e acquisizione?

Nota anche come lettera del processo di offerta o lettera di procedura di offerta, una lettera di processo accompagna il memorandum di informazioni riservate (CIM) in un'asta di fusione e acquisizione. La lettera di processo fornisce solitamente informazioni sulla programmazione dell'asta di fusione e acquisizione, le istruzioni e le informazioni di contatto per tutte le comunicazioni future, nonché eventuali termini che gli offerenti devono includere se fanno un'offerta.

Best practice di fusione e acquisizione

Una fusione e acquisizione è un processo complicato che si basa su analisi approfondite, attenzione ai dettagli e compromessi. Di seguito è riportato un elenco di ulteriori best practice, in ordine cronologico approssimativo:

Per il lato acquisto:

- Affronta diplomaticamente l'azienda target. Comprendi la posizione dell'azienda prima di iniziare il contatto e pensa a come potrebbe ricevere la tua offerta.

- Trova e mantieni leadership/consulenti esperti.

- Tieni a mente la compatibilità culturale, dal primo contatto all'integrazione.

- Sviluppa la fiducia tra l'intermediario e il venditore (se utilizzi un consulente o un team legale di terze parti). Mantieni la comunicazione aperta tra tutte le parti durante il processo.

- Crea un piano di transizione, in modo da non entrare nell'integrazione alla cieca.

- Monitora continuamente il successo della fusione o dell'acquisizione nel tempo.

Per il lato vendita:

- Non accettare subito la prima offerta. Sii consapevole della forza della tua posizione e coinvolgi consulenti esterni se hai bisogno di aiuto con questa analisi.

- Trova e tieni con te leader/consulenti esperti che avranno a mente i tuoi migliori interessi.

- Intraprendi conversazioni con gli acquirenti del mondo reale piuttosto che affidarti all'analisi. In questo modo rafforzerai la tua posizione e la tua esperienza; sarà anche un'opportunità per rafforzare le relazioni commerciali.

- Porta più acquirenti al tavolo per aumentare il valore.

Durante il processo, i problemi sono destinati a sorgere sia sul lato acquisto che su quello di vendita. Entrambe le parti dovrebbero resistere all'impulso di agitarsi troppo o essere in balìa di alti e bassi. Chiedi aiuto quando ne hai bisogno e mantieni una comunicazione aperta e onesta.

Una volta passati alla fase di integrazione, assicurati di eseguire revisioni periodiche sul personale, sui prodotti e sulle operazioni. Un'integrazione di successo si basa sul fatto di prestare continuamente attenzione a ciò che funziona e a ciò che non funziona e di trovare il modo di scendere a compromessi piuttosto che stabilire regole rigide e rapide riguardo al modo in cui l'azienda continuerà come un'unica entità.

Il ruolo dell'automazione nella fusione e acquisizione

Il software automatizzato può essere utile al processo di fusione e acquisizione in diversi modi, ad esempio:

- Il software automatizzato può aiutare nella gestione: pianificazione, timeline, collaborazione, ecc.

- Il software automatizzato può aiutare con il trasferimento o l'integrazione dei dati.