Che cos'è il flusso di cassa attualizzato?

Il flusso di cassa attualizzato è un tipo di analisi che determina il valore di un'azienda o di un investimento in base a ciò che potrebbe guadagnare in futuro. L'analisi tenta di accertare il valore attuale degli utili futuri previsti.

Che cos'è l'analisi del flusso di cassa attualizzato?

L'analisi del flusso di cassa attualizzato si riferisce all'utilizzo del flusso di cassa attualizzato per determinare il valore di un investimento in base ai flussi di cassa futuri previsti. Gli esperti si riferiscono al processo e alle formule che lo accompagnano come modello di flusso di cassa attualizzato.

Vantaggi e svantaggi del flusso di cassa attualizzato

Le persone utilizzano il metodo del flusso di cassa attualizzato per giudicare il valore fondamentale di un investimento. Ciò differisce dal semplice market sentiment, in cui si valuta l'investimento in base al modo in cui una borsa valuta le azioni di un'azienda o il mercato valuta società simili.

Come vantaggio principale, un'analisi del flusso di cassa attualizzato utilizza numeri finanziari basati sulla realtà: il flusso di cassa generato dall'azienda. Al contrario, gli altri metodi di valutazione principali (analisi aziendale comparabile e analisi delle transazioni precedenti, spiegate di seguito) si basano sulle convinzioni o sulle congetture degli outsider sul valore di un'azienda o di un titolo rispetto a società o investimenti simili. Questi modelli possono essere imprecisi, in quanto l'analisi potrebbe non riflettere la salute finanziaria fondamentale dell'azienda.

Detto questo, il flusso di cassa attualizzato presenta degli svantaggi; in particolare, si basa sulle previsioni del flusso di cassa futuro. Sebbene queste proiezioni si basino sul flusso di cassa attuale, nella migliore delle occasioni si tratta di tentativi di prevedere il futuro. Possono essere molto imprecisi, soprattutto quando gli analisti stanno cercando di prevedere il flusso di cassa diversi anni dopo. Tali imprecisioni possono a loro volta comportare un valore errato, determinato dall'analisi del flusso di cassa attualizzato.

Vantaggi di un'analisi del flusso di cassa attualizzato

I principali vantaggi di un'analisi del flusso di cassa attualizzato sono l'uso di numeri precisi e il fatto che sia più obiettivo di altri metodi nella valutazione di un investimento. Scopri di seguito i metodi alternativi utilizzati per valutare un investimento.

Ecco alcuni dei principali vantaggi di un'analisi del flusso di cassa attualizzato:

- Estremamente dettagliato: utilizza numeri specifici che includono ipotesi importanti su un'azienda, comprese le proiezioni del flusso di cassa, il tasso di crescita e altre misure per arrivare a un valore.

- Determina il valore "intrinseco" di un'azienda: calcola il valore oltre al market sentiment soggettivo ed è più obiettivo di altri metodi.

- Non ha bisogno di utilizzare confronti: l'analisi DCF non richiede confronti del valore di mercato con aziende simili.

- Considera i valori a lungo termine: valuta i guadagni di un progetto o di un investimento per tutta la sua vita economica e considera il valore temporale del denaro.

- Consente il confronto obiettivo: l'analisi DCF consente di analizzare diversi tipi di aziende o investimenti e di arrivare a una valutazione oggettiva e coerente per tutti loro.

"La cosa più potente del flusso di cassa attualizzato ... [è che] è molto utile confrontare asset che sono completamente diversi", afferma Ryan Maxwell, ex analista finanziario di Deutsche Bank e Chief Financial Officer di FirstRate Data, un'impresa di dati finanziari. "Se sei interessato all'acquisto di una miniera di rame, come lo confronti con un magazzino? Come li valuti? Sono investimenti completamente diversi. Lo strumento migliore è il DCF, a condizione che entrambi abbiano un flusso di reddito. Richiede una sorta di flusso di cassa." - Può essere eseguito in Excel: sebbene un software specializzato possa aiutarti a eseguire un'analisi del flusso di cassa attualizzato, puoi anche eseguire l'analisi utilizzando un foglio di calcolo Excel.

- Adatto per l'analisi delle fusioni e delle acquisizioni: l'obiettività assicurata dall'analisi del flusso di cassa attualizzato aiuta i leader dell'azienda a giudicare se un'azienda debba fondersi o acquisire un'altra azienda.

- Calcola il tasso di rendimento interno: l'analisi del flusso di cassa attualizzato può aiutare le aziende a calcolare il tasso di rendimento interno (IRR) sugli investimenti, che consente di confrontare il valore degli investimenti concorrenti.

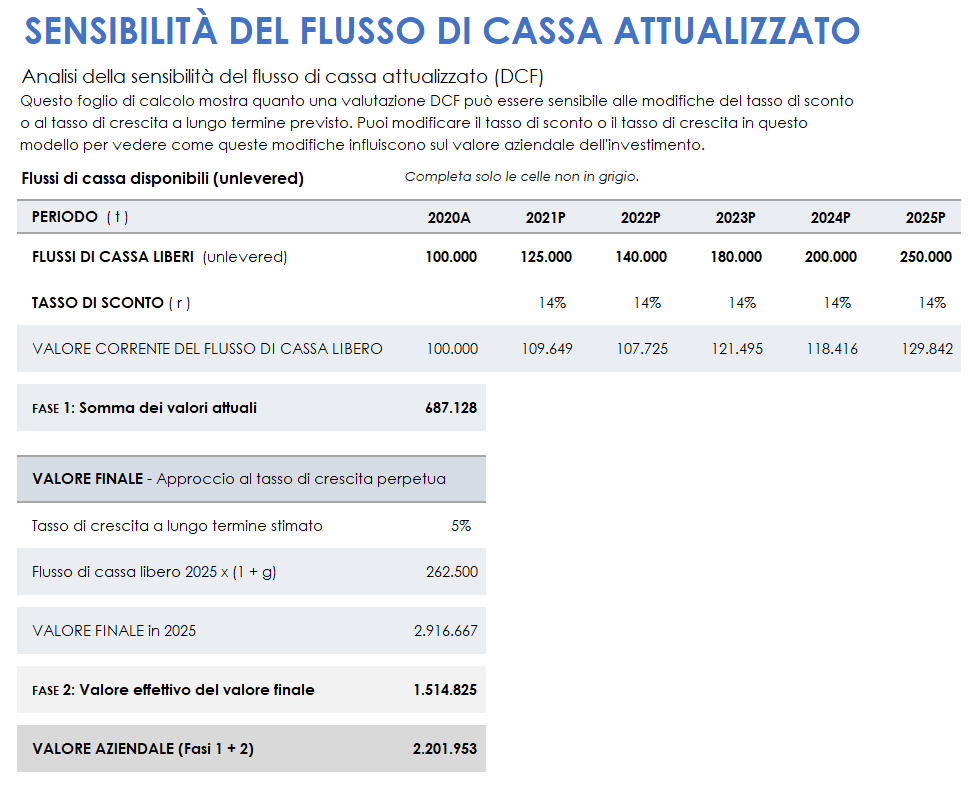

- Consente l'analisi della sensibilità: il modello del flusso di cassa attualizzato consente agli esperti di valutare come le modifiche alle loro ipotesi di investimento influenzerebbero il valore finale prodotto dal modello. Queste ipotesi variabili potrebbero includere la crescita del flusso di cassa o il tasso di sconto ancorato all'investimento.

È possibile utilizzare un modello per vedere come le modifiche del tasso di crescita previsto o del tasso di sconto in un'analisi del flusso di cassa attualizzato influenzerebbero il valore dell'analisi originale calcolato per l'investimento. Scarica questo modello gratuito e personalizzalo con le tue cifre.

Svantaggi di un'analisi del flusso di cassa attualizzato

Anche un'analisi del flusso di cassa attualizzato presenta delle limitazioni, in quanto richiede di raccogliere una quantità significativa di dati e si basa su ipotesi che, in alcuni casi, possono essere sbagliate.

Ecco alcuni dei principali limiti o svantaggi di un'analisi del flusso di cassa attualizzato:

- Richiede dati significativi, compresi i dati su entrate e spese previste: l'esecuzione di un'analisi del flusso di cassa attualizzato richiede una quantità significativa di dati finanziari, comprese le proiezioni del flusso di cassa e delle spese in conto capitale su diversi anni. Alcuni investitori potrebbero trovare difficile raccogliere i dati necessari; anche i processi semplici richiedono un po' di tempo.

- Sensibile alle proiezioni su cui si basa: l'analisi è molto sensibile alle sue variabili, che includono le proiezioni del flusso di cassa futuro, il tasso di crescita perpetua dell'investimento e il tasso di sconto che gli esperti ritengono appropriato per l'investimento.

"Stai prendendo quello che è un duro lavoro, prevedendo forse 10 anni di flusso di cassa, e lo stai rendendo molto, molto difficile dicendo: "Ora devo prevederlo davvero in perpetuo", afferma Ray Wyand, ex vice presidente di Citibank nella finanza strutturata e CEO di Gini, un'azienda che offre strumenti di apprendimento automatico per aiutare le aziende a migliorare la qualità delle previsioni del flusso di cassa. "Il problema è che, a quel punto, è estremamente sensibile. Quindi la differenza tra un tasso di crescita del 9% e un tasso di crescita del 12%, passi dall'essere un'azienda di medie dimensioni a conquistare il mondo." - L'analisi dipende da stime accurate: un'analisi del flusso di cassa attualizzato è valida solo quanto le stime e le proiezioni che utilizza.

"Il flusso di cassa attualizzato dipende dalla qualità delle previsioni del flusso di cassa", afferma Christian Brim, contabile e CEO di Core Group, una società che aiuta le piccole imprese a crescere proficuamente con informazioni finanziarie migliori. "Quando si ha a che fare con una situazione in cui ci sono molte incognite ... ed è difficile proiettare i flussi di cassa... Il DCF è davvero un po' senza senso."

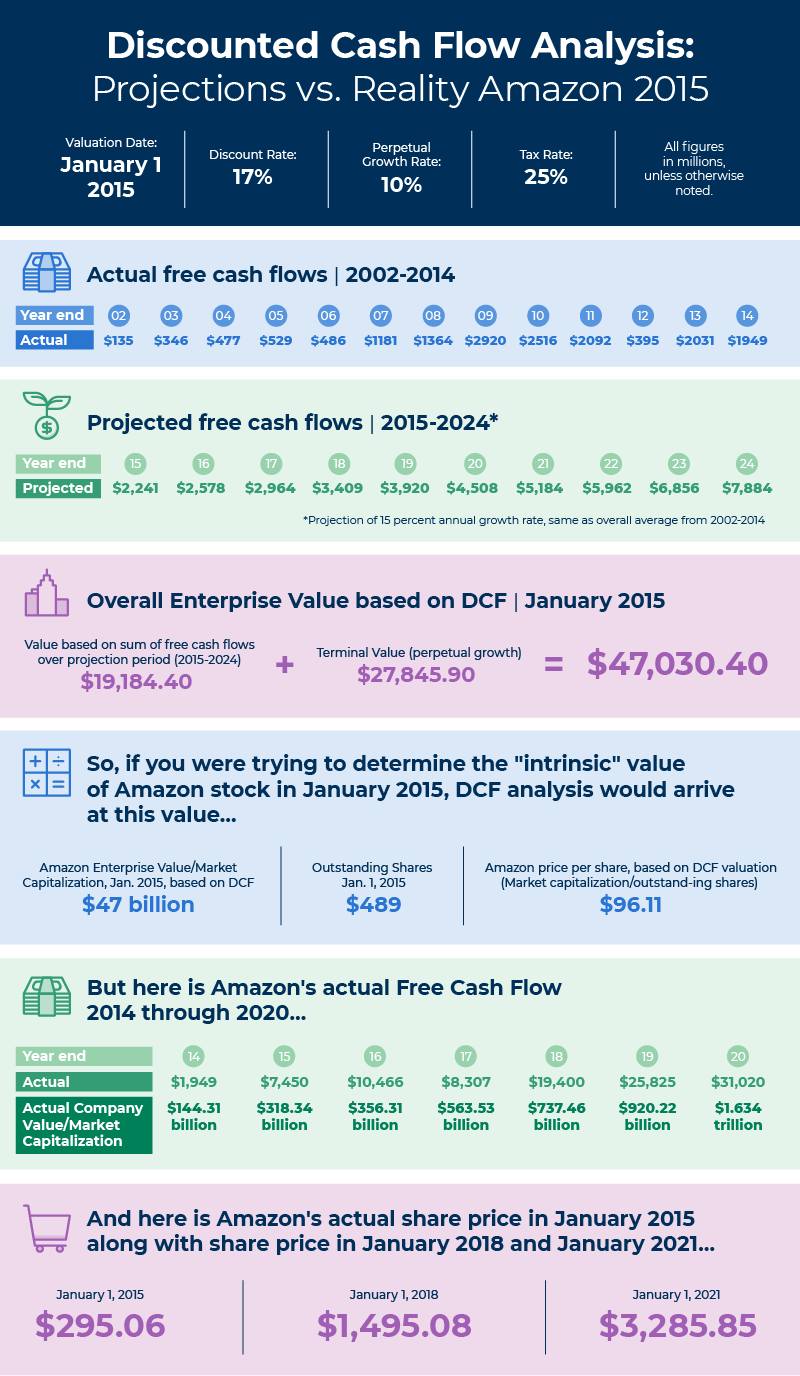

Per vedere come le proiezioni imprecise per il flusso di cassa futuro possono fornire un valore molto impreciso per un'azienda o un investimento, scarica questo esempio di un'ipotetica analisi del flusso di cassa attualizzato di Amazon nel 2015. Mostra un'analisi del flusso di cassa attualizzato che proietta il flusso di cassa futuro di Amazon in base al flusso di cassa passato fino al 2014. Arriva a un valore delle scorte Amazon molto inferiore rispetto al suo valore effettivo di inizio 2015 o al valore delle scorte successivo.

- Dipende dalla fiducia nei flussi di cassa futuri: poiché le proiezioni e le ipotesi devono essere accurate per fornire valutazioni affidabili, l'analisi funziona meglio quando si ha un'elevata fiducia nei flussi di cassa futuri di un investimento.

"Questo è il problema principale del DCF: viene meno quando non si hanno flussi di cassa regolari o flussi di cassa molto prevedibili", afferma Maxwell di FirstRate Data.

"Come imprenditore, non so sempre come andrò dal punto A al punto B", afferma Brim. "Il flusso di cassa attualizzato, o praticamente qualsiasi misura finanziaria, è essenzialmente un calcolo lineare. Presuppone cose costanti, e non è così che funziona il business." - Soggetto a complessità: a causa dei dati necessari per le formule del flusso di cassa attualizzato, l'analisi può diventare troppo complessa.

- I dettagli potrebbero comportare un'eccessiva fiducia: poiché le persone utilizzano dati e proiezioni dettagliate per eseguire un'analisi del flusso di cassa attualizzato, possono avere più fiducia nella valutazione risultante di quanto dovrebbero. Tale valutazione si basa ancora solo sulle previsioni del futuro.

- Non considera le valutazioni dei concorrenti: un vantaggio del flusso di cassa attualizzato, che non deve considerare il valore della concorrenza, può anche essere uno svantaggio. In definitiva, il DCF può produrre valutazioni lontane dal valore effettivo delle aziende concorrenti o di investimenti simili. Ciò potrebbe significare che questi altri valori aziendali sono sbagliati, ma potrebbe anche significare che l'analisi del flusso di cassa attualizzato non tiene conto delle realtà del mercato e che è di per sé sbagliata.

- La sfida del valore terminale: una parte importante della formula del flusso di cassa attualizzato è il valore terminale dell'investimento, che è il valore attuale di un'azienda o di un investimento dopo il periodo di previsione pluriennale. Tale valore terminale potrebbe rappresentare un flusso di cassa presunto in tutti gli anni futuri oltre il periodo previsto o il valore totale dell'azienda o dell'investimento, se è stato venduto alla fine del periodo previsto. In ogni caso, il valore terminale è molto difficile da stimare. E genera una gran parte del valore totale che la formula del flusso di cassa attualizzato produce.

- Difficoltà con il costo medio ponderato del capitale: l'analisi del flusso di cassa attualizzato utilizza anche il costo medio ponderato del capitale dell'azienda interessata (WACC), che rappresenta il costo del capitale dell'azienda da tutte le sue fonti, come parte della sua formula. Può essere un numero difficile da valutare accuratamente.

- Non abile nella valutazione di diversi tipi di investimenti: il flusso di cassa attualizzato può valutare tipi di investimenti ampiamente diversi, a condizione che tutti abbiano un flusso di cassa piuttosto prevedibile. Ma non è così abile nel valutare investimenti di dimensioni molto diverse, con proiezioni di flusso di cassa molto diverse o con una fiducia variabile in tali proiezioni.

"Se si confrontano situazioni molto diverse, ad esempio una startup con una società quotata in borsa, c'è troppa differenza", afferma Brim di Core Group.

Come valutare un'azienda: dettagli su tre metodi di valutazione principale

| Metodo di valutazione | Flusso di cassa attualizzato | Analisi aziendale comparabile | Transazioni precedenti |

|---|---|---|---|

| Come è stato realizzato |

|

|

|

Vantaggi |

|

|

|

| Limiti |

|

|

|

| Utilizzato più spesso per |

|

|

|

Alternative all'utilizzo del flusso di cassa attualizzato

Gli esperti utilizzano tre alternative principali per dare valore alle aziende o agli investimenti. Oltre al flusso di cassa attualizzato, gli altri metodi di valutazione principale sono l'analisi aziendale e l'analisi delle transazioni precedenti.

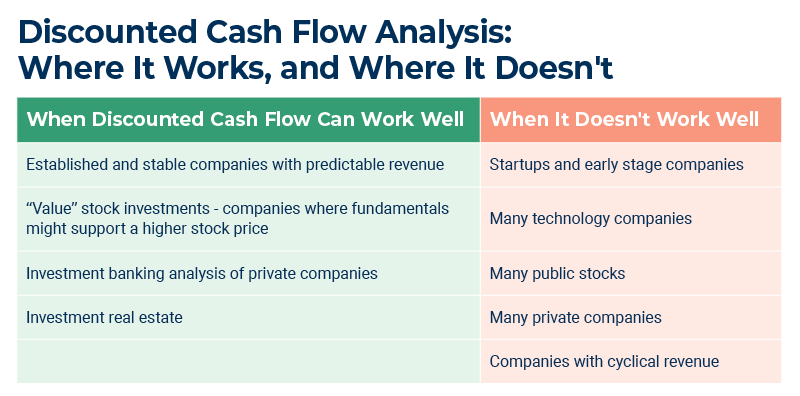

Quando usare il flusso di cassa attualizzato

Dovrai utilizzare il flusso di cassa attualizzato per valutare il valore di un investimento quando il suo flusso di cassa è relativamente stabile e prevedibile.

Il flusso di cassa attualizzato spesso funziona bene nei seguenti casi:

- Quando le operazioni (o i rendimenti degli investimenti) di un'azienda sono coerenti e possono essere previsti con una certa certezza: il flusso di cassa attualizzato è stato in gran parte il risultato della valutazione delle obbligazioni, che hanno rendimenti molto prevedibili, afferma Wyand di Gini. "Funziona molto bene quando si dispone di una serie costante di flussi di cassa che si possono prevedere", afferma. In sostanza, fornisce "il valore di tutta la liquidità residua che l'azienda emette".

- Quando un'azienda trae i suoi ricavi da varie fonti: l'utilizzo di un metodo di valutazione diverso potrebbe essere difficile in questi casi perché non ci sarebbero aziende simili per consentire un'analisi comparabile.

- Quando gli investitori orientati al valore valutano un'azienda: si tratta di investitori che cercano di acquistare azioni in società che sembrano essere sottovalutate in base a un'analisi fondamentale dei loro risultati finanziari. In questi casi, gli investitori orientati al valore possono utilizzare l'analisi del flusso di cassa attualizzato per determinare se i flussi di cassa futuri dell'azienda varranno più denaro di quanto dice il mercato.

- In banche d'investimento: molti esperti ritengono che il flusso di cassa attualizzato sia più in grado di determinare il valore delle azioni private per i banchieri orientati all'investimento rispetto alle azioni di molte aziende pubbliche.

- Nel settore immobiliare d'investimento: poiché l'analisi funziona così bene con flussi di cassa costanti e prevedibili, "Direi che se stai acquistando una casa come investimento, il DCF è un ottimo modo per considerarlo", afferma Wyand.

Quando non usare il flusso di cassa attualizzato

Il flusso di cassa attualizzato funziona meno bene quando il flusso di cassa futuro è probabilmente variabile o imprevedibile.

Dove l'analisi del flusso di cassa attualizzato non funzionerebbe bene

- Aziende con ricavi ciclici: l'utilizzo del flusso di cassa attualizzato è difficile per le aziende con ricavi che variano in modo significativo a causa dei cicli aziendali. Ad esempio, potrebbe includere le imprese di costruzione di case. Diventa troppo difficile prevedere gli utili futuri di anno in anno.

- Valutazioni interne dei nuovi prodotti: le aziende spesso desiderano fare una valutazione interna di un potenziale nuovo prodotto. Il flusso di cassa attualizzato può avere un valore limitato. "Penso che potrebbe essere uno strumento contundente a volte, quando si esegue una valutazione interna: 'Dovremmo lanciare questo prodotto o investire di più in un prodotto esistente?'", afferma Brim del Core Group. "Potresti avere dati migliori per fare le proiezioni del flusso di cassa. Ma non cattura tutte le cose che non si possono misurare, ad esempio 'Come questo influisce sulla cultura aziendale o sulla direzione generale dell'azienda?'"

- Aziende private: può essere difficile ottenere i dati finanziari necessari nella formula per molte aziende private.

- Azioni pubbliche: molti esperti ritengono che il flusso di cassa attualizzato attualmente non funzioni bene per valutare molte azioni pubbliche. Il prezzo di molte azioni pubbliche supererebbe il valore suggerito dal flusso di cassa attualizzato. Ciò potrebbe significare che le scorte sono troppo costose. Oppure potrebbe significare che il flusso di cassa attualizzato non è un modo appropriato per valutare le azioni nel mercato attuale.

"Penso che se gestissi un DCF molto disciplinato attraverso molte azioni quotate in borsa, probabilmente non troverai nulla da acquistare in questo momento", afferma Wyand di Gini. - Startup e aziende in fase iniziale: non hanno precedenti di vendita ed è molto più difficile proiettare il flusso di cassa.

- Aziende tecnologiche: molte aziende tecnologiche hanno spese significative all'inizio e non avranno un flusso di cassa prevedibile per alcuni anni o più. Ma gli investitori apprezzano ancora molte aziende tecnologiche quotate in borsa, anche quelle giovani.

"Se si utilizza DCF per molte aziende tecnologiche, tendono a sembrare piuttosto costose", afferma Maxwell di FirstRate Data. Secondo Maxwell, se un investitore si affidasse a un'analisi del flusso di cassa attualizzato per assegnare valore a molte aziende tecnologiche negli anni passati, "avrebbe perso" un significativo aumento del prezzo delle azioni non acquistando il titolo.

Come determinare il tasso di sconto quando si valutano gli asset

Il tasso di sconto è una variabile molto importante nel flusso di cassa attualizzato perché consente di valutare quanto costa a un'azienda generare i suoi flussi di cassa. Consente inoltre di assegnare un livello di rischio a un investimento.

Nella formula, il tasso di sconto include il costo medio ponderato del capitale dell'azienda oggetto, che si riferisce ai vari modi in cui l'azienda può accedere al capitale per pagare le sue infrastrutture e le sue operazioni.

Gli esperti aumentano il tasso di sconto per le aziende e gli investimenti che sono più rischiosi. Ciò riduce il valore finale per un investimento rischioso rispetto a un investimento meno rischioso. Il concetto riconosce che l'acquirente dovrebbe pagare meno per assumersi il rischio quando l'azienda genera meno entrate di quanto previsto o deve terminare completamente le operazioni.

"Ad un livello molto alto, (il tasso di sconto) è il rischio del progetto", afferma Maxwell di FirstRate Data. "Stai investendo in un ristorante o in una società di servizi. Il ristorante ha molto più rischio. Il tasso di sconto dovrebbe essere molto più alto."

Un esperto potrebbe anche aumentare il tasso di sconto per alcune aziende in determinate situazioni. Un'attività che deve essere chiusa o parzialmente chiusa durante una pandemia richiederebbe, ad esempio, un tasso di sconto più elevato.

"In sostanza, questi tassi di sconto sono pensati per catturare il rischio di un investimento", afferma Wyand. "Se puoi analizzare correttamente i tassi di sconto, se puoi prevedere quali dovrebbero essere i tassi di sconto, sarai la persona più ricca del mondo. È molto, molto difficile."

Semplifica le previsioni e le valutazioni di successo con la gestione del lavoro in tempo reale in Smartsheet

Potenzia il rendimento dei tuoi dipendenti con una piattaforma flessibile progettata per soddisfare le esigenze del tuo team e capace di adattarsi alle condizioni mutevoli del lavoro. La piattaforma Smartsheet semplifica la pianificazione, l'acquisizione, la gestione e la creazione di report sul lavoro da qualsiasi luogo, aiutando il tuo team a essere più efficace e ottenere di più. Crea report sulle metriche chiave e ottieni visibilità in tempo reale sul lavoro mentre accade con report di riepilogo, pannelli di controllo e flussi di lavoro automatizzati creati per mantenere il tuo team connesso e informato. Quando i team hanno chiarezza sul lavoro da svolgere, possono ottenere maggiori risultati in meno tempo. Prova Smartsheet gratuitamente, oggi.